6月9日,海岬型船的等价期租租金在2万美元/日关口止跌,于是,调整一月有余的BDI反弹61点,这是否说明年初各大机构预期的超级周期仍在延续?看船舶供给,看货运需求,看历史上的航运周期——新的周期故事上演的决定因素究竟是什么呢?《航运交易公报》曾在2021年第10期的《供需关系改善 2021或成干散货航运市场牛年》、2021年第17期的《中国进口铁矿石活跃 BDI再创10年新高》等文章中报道干散货航运市场的活跃,波罗的海干散货运价指数(BDI)也在5月5日创下3266点的10年新高。不过,在随后的一个月中,海岬型船的等价期租租金(TCE)跌去近60%,BDI也跌去超过1/4。6月9日,在市场人士的期盼中,海岬型船的TCE在2万美元/日关口止跌,BDI反弹61点、2.52%。干散货贸易专家陶临海(化名)表示,BDI近期的调整主要在于铁矿石价格冲高后(5月12日普氏铁矿石价格指数攀至233.1美元/吨)震荡回落,全球钢厂采购观望氛围渐浓。5月,占全球铁矿石进口量约七成的中国,进口量环比减少877.6万吨,下降8.9%。BDI止跌,是否说明年初各大机构预期的超级周期仍在延续?陶临海对未来市场的展望,首先基于船舶供给面的考虑。未来两年供给平均增速2.4%由于长期的低迷,近年来,全球干散货船队增速放缓,在受新冠肺炎疫情影响较极端的2020年,船队规模年增长率仅为0.3%。2020年底,新造船订单占现有船队比例仅为6.1%,为历史最低水平。未来几年新造船下水量也因此处在低位,2021年的新造船交付运力或仅为3094万DWT,2022年将回落至2077万DWT(见表)。

德鲁里预期,如果航运市场向好,船队拆船活动会大幅降低;但即便如此,预计2021年全球干散货船队年增长率也仅为1.1%,2022年恢复至3.6%,两年平均增速为2.4%。另外,如《航运交易公报》在2021年第22期刊发的《新船造价上涨,船厂的“好日子”来了吗》一文中报道,因市场长期低迷导致产能退出,船坞供给缩减,2020年四季度以来大幅增长的集装箱船订单又将近期船坞填满,新造船交付期越来越远:2021年前4月,全球新造船的合同交付期大部分排至2023年(占CGT的62%),约1/4排至2024年及以后。受此影响,德鲁里预期2023—2025年全球干散货船队的年增长率都将在3%之下。陶临海也忧虑船舶压港导致的运力消耗,他称上一轮景气期干散货船在港口长时间等待靠泊的情景又在隐现。第三方全球智能船舶服务管理平台企业E-PORTS首席运营官李圆表示:“从平台的数据来看,6月初,中国环渤海湾的青岛、大连和黄骅等港口的主要散货码头平均压港时间在6~10天,长三角的宁波舟山港在2~5天,珠三角的广州和湛江多个码头在6~8天,北部湾防城港港两大干散货码头约12天。受疫情等因素影响,国外繁忙码头的情况更加不堪。”这样的供给趋势,似乎只能与低速增长的需求调适均衡;然而,各机构预期需求端将上演不同的故事。未来两年需求平均增速6.2%国际货币基金组织4月份预测,全球经济2021年将同比增长6.0%,2022年将再增长4.4%。中国仍是全球经济增长的重要引领国,世界银行6月8日将中国2021年的经济增长预期从此前的7.9%上调至8.5%。北极证券预期,干散货海运贸易量将在2021年同比增长7.2%,2022年同比增长将达到5.1%,2023年同比增长将为3.5%。据挪威Maritime Analytics预测,未来三年,全球主要干散货海运贸易品类都将以较快速度增长。受投资和工业生产带动,铁矿石海运贸易量将在2021—2023年同比分别增长6.4%、1.8%和1.0%(见图1)。

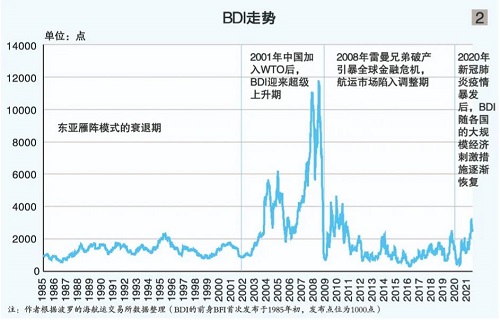

与投资和工业生产关联度较高的煤炭和其他金属的海运贸易量也将保持增长。其中,焦煤在未来三年的同比增速分别为7.5%、7.5%和3.4%;动力煤的同比增速分别为7.4%、2.1%和2.4%;以稀有金属矿石为主的其他干散货的同比增速分别为7.5%、4.8%和4.1%(见图1)。此外,陶临海表示,2018年暴发的非洲猪瘟疫情得到控制后,中国正在恢复的生猪生产也将带动全球谷物贸易增长。未来三年,全球谷物海运贸易量将同比分别增长6.0%、4.6%和3.9%(见图1)。对于未来干散货需求的预期,各大机构认为中国仍是增长引擎。那么,近年来由于中国生产要素价格上涨,承接中国产能溢出的东盟的需求应该怎样考量?陶临海认为,在《区域全面经济伙伴关系协定》(RCEP)签署的机遇期内,对原材料需求大的主要重化工业基础仍在中国。这意味着什么呢?是否可能从航运的周期回望中找寻答案?东亚经济引领的周期故事航运是高度周期性行业,在船舶供给适应运输需求的过程中,形成了航运市场的超级周期波动。巧合的是,第二次世界大战后的两个周期都与东亚经济的结构性发展密切相关。1960年代中后期至2000年代初期的航运周期,是随东亚雁阵模式兴起而生,随其衰颓而终。当时,借西方发达国家产业结构调整的机遇,日本作为雁阵模式的头雁带动区域内其他国家和地区的工业化投资热潮,促使世界经济贸易繁荣,全球海运贸易量从1966年的18.1亿吨增至1973年的32.3亿吨。海运需求大增,新造船下水的速度无法跟进货运需求的增速,船舶租金快速增长,各类资金纷纷投资新造船……1973年暴发的第一次石油危机将这种兴旺的局面打破,货运需求大幅缩减,船舶压港情况消失,新造船交付量却在创新高……随后1979年第二次石油危机暴发,导致航运市场继续调整。虽然航运市场的调整在1980年中期后有所缓和,但是由于“亚洲四小龙”的成长,日本作为头雁的产业优势转弱,雁阵模式的深层矛盾最终演化为1997年的东南亚金融危机,航运市场也随这样的形势波动调整。航运市场的超长期调整导致全球船队增长缓慢、新造船产能紧缩。这时,开启于本世纪初的周期来了,这就是2003—2008年超级繁荣期和随后10余年的落寞期(见图2)。繁荣期的开启仍由东亚国家引领:中国2001年加入世界贸易组织(WTO)后,依凭低廉的生产要素价格吸引制造业从雁阵国家和地区向其转移,并带动了持续的投资热潮,世界经济贸易再次高度繁荣,全球海运贸易量从2003年的69.46亿吨涨至2008年的86.67亿吨。船舶供给增速难以跟进需求增速,租金飞速上涨,BDI在2008年5月创下历史最高的11793点,海岬型船TCE同期问鼎23万美元/日。各路资金又来投资新造船,地产商、钢铁商和礼品商都在兴建船厂,全球通过“泡沫”的七彩光晕透视航运市场。

泡沫随2008年9月雷曼兄弟的破产而破裂,经济状况急转直下。为了阻止经济的大幅下滑,全球各大经济体纷纷出台经济刺激措施,从而逆转了下跌趋势,代价是调整的时间。经济陷入长期调整,贸易保护主义抬头,干散货运输需求增长放缓,全球干散货船队却在2008年后的12年中以平均5.03%的速度增长。历史又在重演,航运市场不断寻找底部……2020年,疫情的暴发导致全球各大经济体开启史无前例的经济刺激措施,RCEP的签署也为东亚经济一体化打破障碍,这会引出新的航运周期故事吗?