2015年沿海港口货物吞吐量增速明显低于预期,港口集装箱吞吐量增长也低于预期;2016年是“十三五”规划开局之年,也是进一步深化改革之年,基于GDP稳定增长、外贸进出口略好于2015年的宏观背景,2016年沿海港口仍可实现稳定发展的局面。

1.沿海港口货物吞吐量增速明显低于预期,港口集装箱吞吐量也低于预期增长

2015年沿海港口吞吐量预计达到81.7亿吨,同比增长近2%,远低于原预期5.5%的增速,见图4。误差的原因:一是固定资产投资和消费增速低于预期,对外贸进出口原预期6%的增长更是属于判断失误;二是下半年增速特别是8月份后,预期随着投资、消费增速的回升,内贸吞吐量增速有所回升,实际增速加速下滑,9月份后更是出现连续负增长。

(1)大宗干散货吞吐量增速低于预期,液体散货高于预期。

煤炭及其制品是我国沿海港口吞吐量的最大货种,增长远低于预期。原预期随着能源结构调整,煤炭消费比重逐步下降,进口煤出现较大降幅,在经济增长带动下,内贸煤炭运输保持正增长,带动沿海港口煤炭吞吐量实现约3%的增长。实际随着全国范围内对环境污染特别是大气质量问题的日益关注,用能结构加速优化,火力发电量出现3%的负增长,煤炭需求持续下降。2015年,除二季度有所回升外,北方沿海港口煤炭发运量一直处于近两位数的负增长率,全年北方港口煤炭发运量预计完成6.7亿t,比去年下降了3.8%。同时,受国家《商品煤质量管理暂行办法》影响,外贸进口量持续去年负增长趋势,出现大幅下滑,预计全年总量将低于2亿t。2015年沿海煤炭及其制品吞吐量预计降幅达到8.7%,是首次出现较大幅度的下降。

金属矿石是我国沿海港口第二大货类,吞吐量增长低于预期。原预期在经济增长的带动下,粗钢产量和金属矿石吞吐量可分别实现1%和4%增长速度。实际随着国内结构性调整和产业转型升级的力度加大,2015年全国粗钢产量约8亿t,同比下降约3%,但在铁矿石价格持续下跌的影响下,外贸进口表现出更强的竞争力,进一步降低了国内矿石的份额,使沿海港口金属矿石吞吐量勉强维持正增长,低于原预期4个百分点。经组织有关单位专题研究论证,综合考虑现有码头技术条件,2015年6月27日,发改委、交通运输部发文明确4港7泊位获得可以接卸40万吨级船舶,从实际运行看,上半年4港外贸进口金属矿石占沿海港口的45.8%,7—11月这一比重为45.6%,仅就5个月运营情况看,对接卸布局没有影响。

能源结构调整、石油价格下跌,石油及制品吞吐量快速增长。在经济发展、人们生活水平提高和油价下跌背景下,我国成品油消费增长6%。受国内石油消费增长、油价下跌以及国家战略储备增长等因素的影响,沿海港口石油及制品吞吐量预期实现近9%的增长,其中原油进口量实现近10%的增长。

矿建材料是沿海港口第四大货类,吞吐量增速略高于预期。在投资增长的带动下,预计矿建材料可实现7%的增长,继续保持拉动沿海港口吞吐量增长的重要因素地位。

(2)港口集装箱运输稳定增长,增速低于预期。

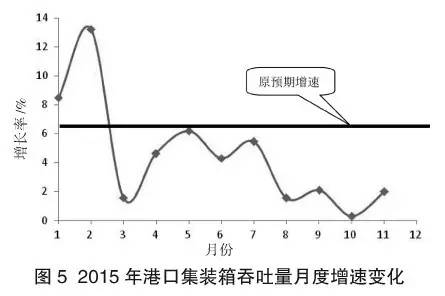

2015年全国港口集装箱吞吐量预计达到2.11亿TEU,同比增长4.3%,低于原预期2.1个百分点。2015年港口集装箱吞吐量增速呈现明显不均衡性,见图5,一季度增速高达7.3%,之后增速逐季有所下降,二、三季度分别降为5%、3%,四季度进一步降为1.5%,其中:国际航线增长3.1%,受益于美国经济的兴旺和对美贸易增长,美国航线延续2014年强势,实现约8%快速增长;由于欧盟经济复苏缓慢和对欧盟贸易负增长7.7%,欧洲航线没有延续2014年的高速增长,而出现近2%的负增长;传统的日本、韩国和新加坡航线则呈现弱势分化发展,在中韩贸易的带动下,韩国航线增长约3%,而日本和新加坡航线分别出现约5%和8%的降幅;随着“一带一路”战略和对外贸易结构多元化的推进,非洲、南美和澳洲等非传统航线增长9%。受投资、消费和国际航线增速放缓影响,内贸线和内支线增长5.6%。

2.港口建设理性推进,码头吞吐能力适度超前

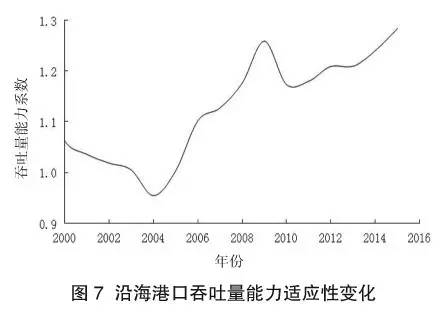

由于沿海港口吞吐能力处于适度超前状态,加之吞吐量增速预期逐步减缓,原预期沿海港口建设投资理性5%的负增长,见图6。从2015年前11个月实际情况看,沿海港口建设实际投资下降5%,与预期水平一致,预计深水泊位净增约70个。由于吞吐量增速明显低于预期,在泊位净增、码头规模效益和技术进步共同推动下,沿海港口码头吞吐能力适应性整体上升至1.28,见图7,属适度超前状态。

3.安全生产和码头企业效益面临挑战,资本市场依然追捧

天津港“8·12”特别重大火灾爆炸事故震动全国,对安全生产、监管敲响了警钟。

2015年受吞吐量增速明显下滑和吞吐能力适应性持续上升影响,企业议价能力整体下降,虽有部分码头公司提高了部分货类转运价格水平,但整体比2014年下降约4%。2015年前三季度16家码头上市公司净利润113.24亿元,比2014年同期下降了4.2%,净资产收益率由2014年的7.47%降为6.49%。同时,公司利润增长继续呈现分化发展,7家企业较2014年实现了利润增长。若扣除非码头业务净利润增长,码头转运主业效益面临挑战更加严峻。表1为2013—2015年前三季度16家码头上市公司净利润的同期对比。

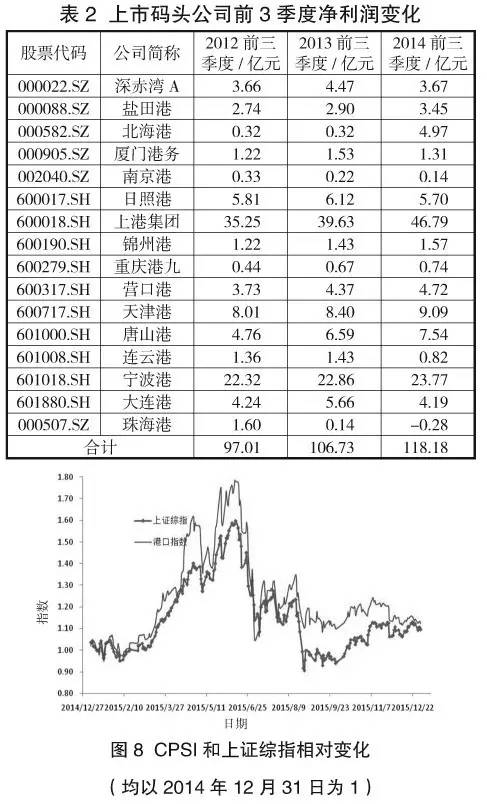

基于港口吞吐量增速放缓和2014年港口板块股票涨幅偏高,原预期2015年港口板块(CPSI)走势弱于大盘是大概率,从实际走势看,2015年中国A股跌宕起伏,上证综指由2014年12月31日的3234.7点,一路高歌猛进,2015年6月12日最高涨至5178.2点,涨幅高达60%;然而风云随之突变,上证综指突然掉头向下,一度于2015年8月26日最低跌至2850.7点;之后起伏徘徊,2015年12月31日收于3539.2点,同比上涨9.4%。CPSI(港口A股上市公司股价指数)整体保持了与大盘同节奏振荡,见表2和图8,其中2015年上半年明显强于大盘,最高上涨幅度一度高达78%,下半年略弱于大盘,全年强于大盘,实现了12.3%的增长,高于预期。

4.加强顶层设计,推动供给侧改革

2014年《国务院关于促进海运业健康发展的若干意见》标志着海运上升为国家战略,交通运输部发布《关于推进港口转型升级的指导意见》。国务院以及交通运输部相关文件是在新常态下对港口未来发展进行的顶层设计,2015年进一步加大了供给侧改革:

(1)推进港口费收改革。国家发改委与交通运输部相继联合下发《关于放开港口竞争性服务收费有关问题的通知》《关于调整港口船舶使费和港口设施保安费有关问题的通知》和《关于印发港口收费计费办法的通知》,财政部与交通运输部联合发布《关于完善港口建设费征收政策有关问题的通知》。

(2)40万吨级船舶靠泊新规。40万吨级散货运矿船靠泊我国码头问题,长期备受关注,经组织有关单位专题研究论证,综合考虑现有码头技术条件,2015年6月27日,交通运输部、国家发展改革委联合发布《关于港口接靠40万吨矿石船有关问题的通知》,4港7泊位可以接卸40万吨级矿石运输船舶。

(3)港口资源整合迈出新步伐。在前几年港口自然资源、行政资源和经营资源整合基础上,2015年港口资源整合迈出新的步伐,典型标志体现在三个方面:一是省内港口资源整合。以宁波和舟山港全方位深度合作为起步,浙江省港口资源整合开始全面推进;二是跨省市港口资源整合。以河北港口集团与天津港集团合作建设运营码头泊位为标志,津冀港口协同发展迈出实质性步伐;三是全球码头运营商国际港口资源整合。以中远集团与中海集团重组、招商局集团中外运长航集团重组为背景,中远太平洋与中海码头、招商国际与中外运长航集团码头资源实现整合后,我国全球码头运营商网络化和规模化水平将明显提高,招商国际集装箱名义吞吐量可望跃居世界首位。

(4)推进排放控制区试点。交通运输部发布《珠三角、长三角、环渤海(京津冀)水域船舶排放控制区实施方案》,提出在三大港口群设立船舶排放控制区。

2016年是“十三五”规划开局之年,也是进一步深化改革之年,基于GDP稳定增长、外贸进出口略好于2015年的宏观背景,2016年沿海港口仍可实现稳定发展的局面。

1.吞吐量可望稳定增长,增速较2015年有所回升

2016年沿海港口吞吐量受到诸多不确定因素影响,基于前述对我国经贸发展背景判断,预计2016年沿海港口吞吐量仍可实现近3%的稳定增长,其中,外贸货物吞吐量增长约1.8%,内贸吞吐量增长约3.5%。

2.各大货类吞吐量增幅不一,吞吐量结构进一步调整

(1)北方煤炭下水需求继续下跌。2016年北方港口煤炭下水量一方面面临全国经济增速放缓、空气污染治理要求的提升和冶金用煤减少三重压力;另一方面面临国际大宗商品价格下降趋势将提升进口煤炭竞争力,能源消耗与结构调整进一步推进,《商品煤质量管理暂行办法》则有利于国内煤炭供应比重的提高,且国内煤炭供大于求。综合判断全社会煤炭消费量难以突破37亿t水平,火电发电量预计下降4%,进口煤炭进一步减少约2000万t,北方港口煤炭下水量预计可能会减少3000万t左右,乐观估计与2015年持平,2016年沿海煤炭及其制品吞吐量第一位置可能被金属矿石所取代。

(2)钢铁产量继续下滑,进口铁矿石可望维持小幅度增长。根据钢铁协会的预期,我国粗钢产量已进入峰值徘徊区,预计2016年粗钢产量下降幅度将进一步增大至5%水平。受国际四大矿商产能快速扩张,市场集中度进一步提升,国际矿石价格进一步走低,预计国内矿石产量20%份额被进口矿石所取代,在此背景下,预计2016年进口铁矿石仍可维持约2000万t的增长。

(3)石油进口和吞吐量继续稳定增长。我国居民消费升级的趋势仍给汽车需求增长提供了强大支撑,特别是我国养老、医疗等社会保障水平日益提高,有利于释放居民购买力,继续支持汽车需求保持稳定增长,相应成品油消费将增长约3%。随着战略储备油的基本完成,进口原油增量将降至1000万t水平。

(4)矿建材料吞吐量继续保持稳定增长。受到投资增速减缓的影响,2016年沿海港口矿建材料吞吐量可望实现5%的增长,但仍是拉动吞吐量增长的重要力量。

3.集装箱吞吐量稳定增长

基于经贸发展背景、运输结构调整的综合判断,预计2016年全国港口集装箱吞吐量将达到2.21亿TEU,增长速度近5%。其中,国际航线吞吐量可望实现4%的增长,在投资和内需增长带动以及水路集疏运优势进一步显现的背景下,内支线和内贸集装箱名义吞吐量预计为6%。

4.港口建设投资理性控制在约700亿元,CPSI走势弱于大盘是大概率

随着2015年吞吐量增速大幅下降以及增速放缓的长期预期,加之港口资源整合和吞吐量能力适应性持续上升、竞争加剧和企业效益下降,预计2015年沿海港口建设投资进一步理性控制在700亿元水平。2016年码头公司劳动性服务价格受到多种因素影响:不利因素是吞吐能力适应性持续上升,供需进一步向需求方倾斜影响;有利因素是港口资源整合的推进,经营集中度有所上升,有利于稳定服务价格水平。综合判断,港口转运价格难以提升,码头公司净利润能否实现可持续增长,取决于其创新服务、业务结构和资本结构调整。由于2014年港口板块股价上涨过高和2015年港口板块效益下降的影响,2016年CPSI走势弱于大盘可能性较大,同时由于码头公司利润分化,港口企业股价走势将出现分化。

5.2016年沿海港口发展诸多事务值得关注

(1)天津港“8·12”特别重大火灾爆炸事故调查、处理结果和后续防范措施将备受关注,其对我国港口安全生产、乃至各个行业安全生产将产生划时代的深远影响。

(2)费收改革效果。《关于放开港口竞争性服务收费有关问题的通知》《关于调整港口船舶使费和港口设施保安费有关问题的通知》《关于印发港口收费计费办法的通知》和《关于完善港口建设费征收政策有关问题的通知》是中央政府针对港口供给侧改革的重要措施,实施效果值得关注。

(3)进一步深化费收和体制改革。面对港口发展面临的新形势,将强化推进供给侧改革,费收改革进一步深化仍有空间。同时随着港口资源整合的推进,需进一步理顺相关管理体制,明确各个部门的职责。

(4)进一步加强市场监管。探索建立负面清单管理模式。清理和废除妨碍全国港口统一市场和公平竞争的各种规定和做法,制止港口资源整合可能带来的地区保护和企业垄断行为。

(5)排放控制区试点。在开展绿色港口等级评价的基础上,根据交通运输部发布《珠三角、长三角、环渤海(京津冀)水域船舶排放控制区实施方案》,自2016年1月1日起,通过核心港口先行先试、排放控制区范围内逐步覆盖的方式,逐步推行船舶使用硫的体积含量≤0.5%的燃油,为全面控制船舶大气污染奠定基础。

(6)“十三五”规划发布。2016年是“十三五”开局之年,“十三五”港口重大项目、重大工程和重大政策值得关注。

(7)巴拿马运河整治工程完成。工程的完成将使通过巴拿马运河的最大集装箱船提升到13000TEU,诞生新的巴拿马船型,同时将对全球集装箱航线布局产生重大影响,直接影响北美西海岸港口集装箱运输规模,远东至美东港口直达航线效率大大提高。