2017年1月底,与往年一样, 英国劳氏日报发布了2016年度集装箱航运业最具影响力人物榜单。

年年岁岁“花”相似,岁岁年年“缘”不同

细看连续两年的榜单,除了名次更换以外,只有少数几张“面孔”更换。“年年岁岁‘花’相似,岁岁年年‘缘’不同”。这里的“花”,指上榜者;“缘”,指缘由、缘分、原因。

与往年稍微不同的是,榜单容量从往年的30名缩减为25名。需要注意的是,一个机构的代表人物可能只有一位,也可能有两位、三位甚至更多。而且,一个机构的代表人物可能会有变化,而机构则相对稳定。为了方便讨论,本文所说的“影响力人物”,通常是指“机构”,即一个机构占一个位子。

当然,偶尔也有两个机构或三个机构共占一个位子的“特例”,比如今年就有三家日本公司合占第6位。

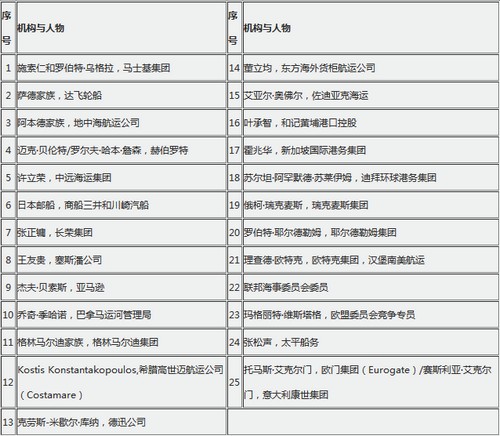

表1和表2分别是2016年和2015年的榜单。表1的红色字体表示2016年进入榜单的新机构;表2的红色字体表示在2015年榜上有名而在2016年榜单上消失的机构。

表1 2016年集装箱航运业最具影响力25人

表2 2015年集装箱航运业最具影响力30人

2016年发生的行业巨变,尤其是韩进海运破产的惨烈事变,加快了行业整合与联盟的趋势。从各个不同的群体和不同的层面选拔出来的代表性机构和人物,在未来若干年内,通过“做什么”(比如改革)和“不做什么”(比如不订造新船,或不做错误导向的投资),将对行业的发展产生重大影响。

限于篇幅,本文不讨论各机构的名次升降,也不讨论机构代表人物的变化更替。

2015年榜单上的30个机构中,有8个机构从2016年的榜单上消失了。与此同时,2016年的榜单上出现了3张新面孔,即未来将合并为“J公司”的日本邮船、商船三井和川崎汽船三家公司合占一个席位,以及亚马逊和希腊高世迈航运公司。有趣的是,这三个机构分别替换了2015年的三个机构,反映了行业的三个走向。

亚马逊挤掉沃尔玛

亚马逊替代沃尔玛,表明电子商务巨头已经超越实体门店零售商巨头而成为世界集装箱航运业的最重要客户。而且这一趋势将会继续发展,承运商必须对此有足够的认识,认真应对这一挑战。

历年来,世界最大的零售商巨头沃尔玛总是作为集装箱航运业的最大用户,代表托运人跻身榜单。沃尔玛提供“街区中最低价格”的信条使这家全球最大的集装箱海运用户惯常地出现在“集装箱航运三十强”列表中,且作为货主权力的代理。

沃尔玛的老板董明伦领导着有220万名员工的世界最大的私人劳动力,相应地产生4850亿美元的年销售收入。只要集装箱航运公司难以解决运力供给过多的困境,像沃尔玛这样的“巨兽”就会有优势。他们只是将集装箱船看作浮动物流,用来支持他们脆弱的零库存交付的平衡。

然而,2016年集装箱航运业的整合、联盟和大船订单的零投放,使得运力供求的失衡得到很大改善,运价谈判的话语权天平逐渐向承运人方面回归。

虽然零售商实体门店和在线采购之间的较量还在延续下去,但是电子商务巨头亚马逊的横空出世,对集装箱航运业未来发展方向的影响力已经崭露头角。

目前,亚马逊的客户定制型个性化派送对承运商还没有太大的影响,但是,这家公司不懈地追求规模经济以及对国际供应链的每一个领域努力寻求技术导向性解决方案,肯定会对集装箱航运业产生深远的影响。

在2016年中期,马士基集团宣布其拆分方案和改革计划时,就明确表示,为了响应客户“寻求端对端解决方案的要求,包括内陆运输”,马士基将在更大的范围里把数字化计划作为提高效率的核心推动力。与此同时,马士基也意识到,来自亚马逊和沃尔玛的对于数字化和改革的压力将会越来越大。

J公司取代阿拉伯轮船

J公司替代阿拉伯轮船,表明2016年行业整合的趋势卓有成效并将延续下去。虽然赫伯罗特整合阿拉伯轮船的过程尚未完成,但是“阿拉伯轮船”这一品牌已经成为历史。

2015年的榜单上,劳氏日报对于阿拉伯轮船公司的获奖理由是,这家总部设在迪拜的公司一直在努力筹划快速扩张。由于天然气富足的卡塔尔的强大财政支撑,阿拉伯轮船正在进行一个重要的船队投资项目,在项目中老旧船舶和租赁的船舶将被效率更高的新船所替代。作为升级计划的一部分,6艘19000TEU容量和11艘15000TEU容量的新船正在陆续加入船队。如果一切照计划进行,那么阿拉伯轮船将站稳世界第十大集装箱航运公司的位置。然而,由于行业形势急转直下,上述预言并未实现,2015年的登榜也就成为阿拉伯轮船的绝响。

2016年行业的最大新闻之一是日本邮船、商船三井和川崎汽船三家日本公司宣布将旗下的集装箱业务合并为一家公司。这一历史性决策,将从2017年7月1日开始实施,并在2018年3月底完成。根据目前在役和订单船队运力规模,这家新公司成立后,将以140万TEU运力规模而成为世界第六大公司,占世界船队总运力的7%(参见《中国船检》月刊2017年第1期《三英同舟甘苦与共》)。

可以预计,在2017年及以后的榜单中,“三合一”以后的新公司可能会出现,但是这三家日本公司原来的名字将从此消失。

在过去几年里,这三家公司既无规模,又连年亏损,因此都没有出现在劳氏日报的“影响力”榜单中。业界人士普遍认为,由于它们从属于不同的财阀,所以,要不是被韩进海运破产案所惊醒,这三家公司的合并难度远远超过一家日本公司与一家外国公司的合并。

获奖理由说,三家日本公司的合并是当前正在进行的行业变革的极其重要一步。这场变革将使集装箱航运业更加专注于客户服务而不是无节制的价格战,并以此建立一个更加稳定和财务上更加健康的行业。

高世迈替代量子太平洋

希腊高世迈航运公司(Costamare)替代量子太平洋航运(Quantum Pacific Shipping),也许是劳氏日报对前者独具只眼的判断力的赞赏。

高世迈是在纽约证交所上市的集装箱船东。劳氏日报给出的获奖理由是在过去几年里稳健地、不断地扩大船队规模,并取得卓越的财务业绩。在2016年,这家公司迎来了5艘14400TEU系列船的出厂,并收获了长荣海运10年期的租约。这是高世迈公司迄今最大的船型,预期将进一步提高它的盈利能力。

其实,量子太平洋航运也是一家出色的船东,光是19200TEU级别系列集装箱船,就有6艘光船包租给地中海航运公司,最迟将在2017年交付完毕。在2015年,这家企业所拥有的船队从年初的119艘船成长到年底的124艘。船舶范围从集装箱船、原油油轮、成品油轮、散货船到化学品船、纯汽车和卡车运输船(PCTC),以及液化石油气船。

相比之下, 高世迈的老板Konstantakopoulos更愿意避开媒体的关注。尤其值得惊叹的是这家公司的老板和他的团队具备了常人难以企及的洞察力和判断力。在航运市场极度艰难的形势下,高世迈公司同好几家顶级集装箱航运公司一直保持着长达二十多年的良好合作关系。在居世界第七位的韩进海运突然破产的时候,韩进正是在世界最大的10家全球承运商中,唯一没有租用高世迈公司船舶的公司。高世迈的独具只眼令人叹服——它是唯一未受韩进破产案影响的船东。

除了上述三家机构属于更替轮换以外,另外五家即斯格尔特集团(贝仕船舶管理公司)、上海航运交易所、克罗利海运、国际海事组织和国际船级社协会从2016年榜单上消失。也许他们纯粹是劳氏日报为节省开支而削减名额的牺牲品。

九家航运巨头各有各的“缘”

细看榜单的名额,在行业之间的分配大体上有个限额。试分述之。

2016年榜单与2015年榜单一样,集装箱航运公司共占11个名额。其中9个名额给全球承运商巨头,2个给中小公司分享。

在9家全球承运商中,除了前面所说的J公司替代阿拉伯轮船以外,其他8家公司除了名次的更换以外,没有发生变化,它们是马士基、地中海航运、达飞轮船、赫伯罗特、中远海运、长荣海运、东方海外、汉堡南美。

在“以规模论英雄”的集装箱航运业,所谓“影响力”,在很大程度上往往取决于公司规模。事实上,上述八家公司中,除了东方海外和汉堡南美是以财务业绩见长的中型公司以外,其他六家都是大公司。然而,连续两年上榜,还是各有各的获奖理由。

马士基在2016年干了两件足以影响全行业的大事。一是临近年底,马士基航运宣布收购汉堡南美。这笔40亿美元左右的交易将使马士基的运力扩大到380万TEU,并把与第二位的地中海航运的市场份额差距扩大到30%以上。二是在年中开始实施分拆马士基集团的重大改革。马士基集团今后的重心是打造一家集装箱航运、码头及物流综合服务公司,并计划将石油及相关业务从集团中分离出去(参见《中国船检》月刊2016年第10期《马士基巨变前夜的草蛇灰线》)。

世界第三大集装箱航运公司达飞轮船在2016年也干了两件大事。一是完成了集装箱行业史上最大的并购,即用24亿美元收购了新加坡的东方海皇(NOL)及旗下的美国总统轮船(APL)。这笔交易完成后,达飞缩小了同马士基和地中海航运公司之间的差距,加强了自身在业界的地位。二是年初与中远海运、长荣和东方海外签订了新的“海洋联盟”合作协议,以取代即将到期的O3联盟(参见《中国船检》月刊2016年第9期《三大联盟主帅的运筹帷幄与决胜千里》)。这两件事使达飞少帅鲁道夫成为“劳氏日报2016 年度风云人物”在线投票活动的热点。他以明显的优势赢得了这个称号,达飞也被评为年度最佳公司。

世界第二大集装箱航运公司地中海航运是一贯低调的“独行侠”,自成立至今的47年来一贯以有机增长方式发展壮大,而从来不收购其他公司,也从不寻求上市。地中海航运的巨大影响力来自其营运的490多艘/290万TEU的庞大船队。在2016年投入营运的4艘19224TEU新船,与它在订购中的同级别的16艘船一起,目前是世界船队中最大的船,虽然不久它们将被超越。地中海航运与马士基组成的十年期船舶共享协议即2M联盟,是目前世界最大的联盟。此外,在当前集装箱航运业面临困境时,地中海航运居世界前列的邮轮公司起到了对冲作用。

赫伯罗特在2016年宣布吸并阿拉伯轮船。待整合完成后,阿拉伯轮船将以28%的股份成为赫伯罗特最大的股东。赫伯罗特是它创建的THE联盟的最大成员公司。THE联盟将于2017年4月1 日正式成立,并与2M联盟和海洋联盟一起瓜分东西向主干航线上95%以上的市场份额(参见《中国船检》月刊2016年第10期《赫伯罗特的战略扩张和盟友折损》)。

中远海运在2016年最杰出的成就是十分有远见地及时退出了CKYHE联盟。这一英明决策不但使它避免卷入韩进海运破产所造成的混乱局面,而且同更加国际化的达飞、长荣和东方海外共同组建了更强大的海洋联盟。另一项成就是顺利地推进中运和中海的对等合并。

2016年1月,长荣海运的创始人张荣发逝世。经过一连串的家族纷争,长子张正镛接任董事会主席,“老臣”谢志坚辞去副主席职务而就任阳明海运总裁。长荣海运的主要获奖理由是及时退出CKYHE联盟并参与组建海洋联盟。

对于市场份额仅占2.7%的全球承运商东方海外来说,同世界一流的三家公司一起组建海洋联盟是一项十分英明的决策。面对不利的财务形势,行政总裁董立均表示,加入海洋联盟是否会给公司未来带来一丝曙光还有待观察。然而,2017年初关于东方海外将被几家公司收购的传闻一度使它的股价猛涨。

尽管汉堡南美在2015年展示了进军东西向主干航线的宏伟计划,但是2016年航运业猝不及防的急转直下令其母公司欧特克集团的老板欧特克先生不得不忍痛出售这家具有80年历史的老牌企业。虽然收购方马士基声称将会保留它的品牌以及在汉堡的总部,但是无论如何,以独立品牌跻身“影响力”榜单,在2016年已成为绝响。

中小航运公司各分一杯羹

市场份额为1.7%的区域承运商太平船务,以及市场份额仅0.2%的小型承运商格林马尔迪集团分别代表中、小集装箱航运公司蝉联了他们上一年的席位。

太平船务(PIL),总部位于新加坡的私人船务公司,1967年成立之初只有两艘船,现已发展为东南亚最大的船公司之一,主要从事亚非航线和亚洲—中东航线运输。截至2017年初,排名世界第15大承运商的太平船务经营着130艘船,运力达35万TEU,在100多个国家有500多个经营网点。

执行董事张松声看中区域性专属航线运输的商机和它的回报。除了保持传统市场上的竞争优势以外,张松声表示将大力拓展亚洲至非洲和南美的市场。

太平船务是20世纪60年代首个进入中国大陆市场的外国航运公司。意识到太平船务不能与大型航运公司正面竞争,它一直致力于区域性市场。张松声最近收购了玛丽安娜船公司(Mariana Express)大多数股权,试图为太平船务开创分支航线市场。玛丽安娜船公司总部位于新加坡,主要从事亚太地区区域性航线运输。

格林马尔迪集团,可能最为人熟知的是一家意大利的滚装船承运商,但现在已被交给其子公司——大西洋集装箱航运公司(ACL)的5艘新船将对其跨大西洋和地中海集装箱贸易带来重大影响。

格林马尔迪家族企业的第二代传人詹卢卡和埃玛卢艾莱兄弟为了避免与东西向航线上的巨头公司正面交锋,致力于在区域性市场经营滚装船和集装箱贸易。两兄弟目前分别掌管该集团的深海业务和沿海业务。2016年,格林马尔迪集团的货运量和客运量分别比上年增长20%和90%。增长主要来自新开辟的货运和轮渡客运航线。

在2015年下半年,该集团接收了在英国注册的“大西洋之星”号(Atlantic Star),这是大西洋集装箱航运公司的第四代滚装/集装箱兼用船系列的第一艘,另外4艘也在2016年陆续交付。该系列船舶可以装载集装箱、车辆和滚装货,是它们曾经建造的这类船舶中的最大型号,并且包含许多创新设计特点(参见《中国船检》月刊2017年第1期《格林马尔迪:中小班轮公司的另类生存标本》)。

“下游”行业:“纯”码头营运商占五席

码头营运商的五个名额只给同航运公司没有“血缘”关系的“纯码头营运商”。2016年榜单与2015 年榜单一样,全部成功蝉联。其中包括三家全球码头营运商巨头(和记港口、新加坡国际港务集团和迪拜环球港口)、一家后起之秀(耶尔德勒姆集团)和一家区域码头营运商(欧门及旗下康世集团)。

和记港口控股公司,作为和记黄埔集团公司的分公司,是世界主要的港口投资商、开发商和运营商,参与了一个巨大的港口运营网络的建设,在亚洲、中东、非洲、欧洲、美洲和澳洲的26个国家的52个港口经营着319个泊位。

2014年,和记港口信托(HPH)高层进行重大调整,叶承智(Eric Ip)接任董事总经理。

在2016年8月底韩进破产案发生之后,全球航运供应链断裂,和记港口在香港的国际码头公司立即组建了一支70人的应急团队,帮助托运人和货运代理人找到自己的货物,努力制止一片混乱的状况,建立良好的秩序。

新加坡国际港务集团,面对集运市场低谷,新加坡国际港务集团(PSA)新任主席霍兆华(Fock Siew Wah)表示,将继续促进PSA在港口服务方面的多样化发展。

2016年初,达飞轮船收购东方海皇之后,PSA新加坡公司立即同达飞建立了合资公司,以确保后者继续使用前者在巴西班让的三期和四期码头。合资公司的建立意味着成功地把达飞这家重要的客户留在了新加坡港。

与此同时,中远太平洋与中海码头合并之后,新的中远海运码头继续保持其在新加坡港巴西班让新的三期和四期码头的新码头投资。迪拜环球港务集团,2016年,迪拜环球港务集团(DP World)全球运营的码头共处理了6366万TEU。集装箱吞吐量按照报告基准同比增长3.2%,按照年度同比增长2.2%,明显高于2016年全球港口行业预计的1.3%增长率。

DP World新任主席兼首席执行官Sultan Ahmed bin Sulayem说:“尽管面临严峻的市场挑战,特别是在我们的旗舰港杰贝阿里港,但是我们在全球的港口投资组合继续提供市场的增长,这再次证明了经营全球多元化投资组合的好处。”

迪拜环球港务说,它将继续实行收购策略,在新兴市场寻找机会,使港口的全球总处理能力从目前的8500万TEU,到2020年末增加到1亿TEU。

耶尔德勒姆集团,作为家族企业,土耳其耶尔德勒姆集团(Yildirim Group) 首席执行官罗伯特· 耶尔德勒姆(Robert Yildirim)一直追求快速增长的策略。集团的目标是到2025年成为全球10大码头运营商之一。耶尔德勒姆集团肯定是接下来十年内行业的重点关注对象。

耶尔德勒姆集团第一次荣登劳氏日报最具影响力榜单是在2010年。当时达飞轮船陷入财务困境,面临崩溃的边缘,耶尔德勒姆跨国驰援,认购了达飞六亿美元债券,使达飞免于灭顶(参见《中国船检》月刊2016年第3期《达飞家族从逆境中奋起》)。此后耶尔德勒姆集团每年蝉联入榜。

2016年初,耶尔德勒姆宣布竞购美国港口集团(Ports America),意图把业务拓展到美国。随后他又表示,如果达飞轮船出售APL在洛杉矶的码头,他旗下的耶尔码头(Yilport)将会奋力竞购。

同其他投标者相比,横跨港、航两界的耶尔德勒姆集团也许处在一个相对有利的“对冲”地位。由于在达飞轮船的6亿债务已转换成股份,所以耶尔德勒姆也可以从出售APL码头资产的收益中获益。同时它也容易从达飞轮船得到确切的运量保障。

意大利康世集团和欧盟港口,这是影响力榜单中唯一的一组夫妻档。托马斯·艾克尔门(Thomas Eckelmann) 和他的妻子赛斯莉亚·艾克尔门(Cec ilia Eckelmann-Battistello)分别掌管欧门港口(Eurogate)及其子公司——意大利康世集团(Contship Italia Group)。赛斯莉亚在2015年6月被国际集装箱化杂志授予终身成就奖。

欧门在欧洲的11个港口拥有码头设施。2016年尽管吞吐量减少了,但是全年利润预期增长。由于中国经济放缓以及班轮公司联盟调整地中海航线挂靠港,2017年集团将面临更加严峻的局面。

欧门已经与其它几家顶尖的集装箱港口运营商携手合作,包括马士基码头公司和地中海航运的码头投资公司(Terminal Investment ltd),以扩大其在欧洲和欧洲以外的市场。

“上游”行业:船东占四席

除了前述高世迈取代量子太平洋以外,另外三个船东席位全部成功蝉联。

塞斯潘,加拿大船东塞斯潘(Seaspan)的辉煌成就得归功于首席执行官及联合创始人王友贵。在纽交所上市的塞斯潘的盈利模式是订造新船出租给合格的客户。15年前,王友贵与他的生意伙伴Graham Porter联合创建了塞斯潘。经过快速发展,塞斯潘航运公司现在已成为全球最大的集装箱船船东,船队超过115艘船,包括15艘新造船舶,容量从2500TEU至14000TEU不等,总运力可达93.5万TEU。其中,有94艘自有船舶,其余为代理其他船东管理的船舶。

塞斯潘的租船客户包括世界顶级航运公司:马士基、中远集运、地中海航运和商船三井,以及在去年8月申请破产的韩进海运。因为持有韩进海运的租赁合同,韩进海运的破产也给塞斯潘的正常运营带来了不小的影响。

尽管2016年塞斯潘过得并不舒坦,但是王友贵仍对未来前景持乐观态度。王友贵说,塞斯潘成立于亚洲金融危机时期,并在全球经济危机时成长起来,危机意识已经嵌入公司的“基因”当中,所以我们无论如何都会克服。

ER Schiffahr集团、瑞克麦斯集团,两年以前,德国船东ERSchiffahrt公司的第五代传人 俄柯·瑞克麦斯(Erck Rickmers)就意识到,旗下的欧洲著名品牌瑞克麦斯集团(Rickmers Group)要想生存下去,就必须尽快转型,即从一家传统的KG公司转型为一家能够提供多种服务的国际船舶管理公司。目前公司拥有大约90艘船,包括集装箱船和散货船。

通过在新加坡上市的瑞克麦斯海运公司(Rickmers Maritime),该集团正参与一系列海事活动,并且仍然是一家主要的集装箱船船东。

瑞克麦斯集团由于航运危机已经被逼到边缘的事,在业内已经不是秘密。在与它的银行方于2016年2月达成协议之前,债务被认为高达20亿马克。也许,2016年的上榜将成为这家集团的谢幕秀。

佐迪亚克海运,总部位于伦敦的国际船舶管理公司佐迪亚克海运(Zodiac Maritime)包含一个相当大的集装箱船队的多元化投资组合,在行业中被认为是最精明的市场主体之一,并且有足够的流动资金,这很少有人能比肩。在别人只看到低迷的运价和危难的情况下,奥佛尔一家深深地发现了一个长期的机会。在经历了韩进破产的打击之后,迅速矫正了与现代商船的合作关系,降低了风险。

佐迪亚克海运集团的董事长艾伊尔·欧佛(Eyal Ofer)和他的两个儿子戴尼尔(Daniel)和大卫(David),通过长期传统且可持续的运输业务模式在航运市场打下了一片属于自己的天地。佐迪亚克海运旗下管理的船舶包括各种型号的矿石船、集装箱船、原油油轮、石油产品船、化学品船、液化天然气船和纯汽车船。

其他相关行业瓜分剩下的五席

如前所述,“雷打不动”的顾客代表一席已由亚马逊取代沃尔玛。其余四席全部成功蝉联,包括监管机构两席即美国联邦海事委员会和欧盟委员会、巴拿马运河管理局以及物流与货运代理巨头德迅公司。

美国联邦海事委员会(FMC),2017年1月23日, 美国总统唐纳德·特朗普任命迈克·克里(Michael A. Khouris)担任美国联邦海事委员会代理主席。迈克·克里拥有45年的海运从业经验,在船公司、海商法及高级管理人员等海运领域担任重要职位。

尽管一些船东认为海事委员会某些严厉的规章显得不合时宜,但是,由于主要承运商的三大新型联盟即将启动,所以FMC被许多人视为美国进出口商的保护神,而且是世界上最透明的监管机构。

虽然由于执政党的更替,FMC的五名委员将有一些变更,但是委员会将仍然是一个勤勉而谨慎的群体,其日常工作也将不受影响。

欧盟委员会, 作为欧盟反垄断委员会专员(European Commission Competition Directorate),丹麦籍的玛格丽特·威斯塔格尔(Margret Hevestager),将监管集装箱运输行业直到2020年。

虽然上任不过两年,但是威斯塔格尔对航运联盟的支持赢得了集装箱航运业界的一片赞赏声。持续了五年的对14家行业巨头公司“价格串通”的调查也在2016年画上了句号。欧盟委员会宣布未发现这14家公司有违反反垄断法规的行为。作为回报,14家公司承诺进一步扩大运价的透明度,减少价格串通的风险。委员会在2016年12月建立了一个新的价格监管机制,有效期将持续三年。

使威斯塔格尔再次登上头条新闻的行动是她在2016年底宣布着手调查比利时和法国政府违反欧盟关于严禁不正当竞争法规而给予其港口以税收减免的行为。

巴拿马运河管理局,2016年6月26日,扩建后的巴拿马运河开通,第三套船闸系统正式对外启用,预示着航运新时代的开始。

项目一直面临着一些障碍,包括与承包商、子承包商、当地工会和全国工会的众多的劳资纠纷,甚至混凝土的不当使用及门坎漏水。这些周折的后果是导致该项目的竣工日期比原计划落后约18个月,并且比原来的53亿美元预算超支9500万美元。

这些问题招来很多人的不满和愤怒,但运河管理局的局长乔治·季哈诺(Jorge Quijano)却始终保持冷静,坚持认为巴拿马运河扩建工作会圆满完成。

目前,运河正常运营,去年12月,新运河开通仅半年就迎来了第500艘新巴拿马型船,通航情况超出预期;仅一周后,新运河又首次迎来了万箱船;今年1月,运河再次打破了月度吨位记录,达到3610万过境吨(PC/UMS), 通过船舶1260艘。未来,巴拿马运河将对全球贸易格局产生深远影响,并带来更多辉煌。

德迅公司,克劳斯-米歇尔·库纳(Klaus-Michael Kuehne)拥有货主和船东的双重身份。作为德迅公司(Kuehne+Nagel)的名誉主席,库纳先生代表着海运物流领域最强大的力量之一;作为赫伯罗特的投资者,他拥有世界第四大集装箱船公司五分之一左右的股份。

据福布斯(Forbes)估计,目前库纳的净资产超过110亿美元。库纳在1963年加入了世界最大的海运货运代理公司德迅这一家族企业,目前担任荣誉主席,已经将日常业务交给主席卡尔·杰南特和首席执行官迪特莱夫·特莱福杰。

然而,他仍然通过其控股公司库纳控股拥有这家物流巨头的53.3%的股份。

除了在德迅公司的参股之外,库纳拥有赫伯罗特航运公司20.8%的股份。2007年,当他组建阿尔伯特·巴林财团以参与并阻止赫伯罗特航运公司落入外国人之手时,他和汉堡市政府以及其他德国投资商一同获得了股份。