曹戎

达飞轮船的快速成长或有四个原因:一是合并细分市场上有经营特色的企业;二是引进战略投资者以摆脱困境;三是大胆开拓市场;四是法国政府的大力支持。

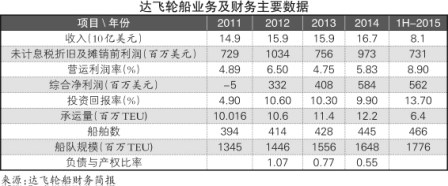

前段时间,达飞轮船公布二季报,表现“强劲且盈利性增长”:二季度综合净利润为1.56亿美元,同比增长67%,尽管营业收入同比下跌2.1%至41.1亿美元,承运量却同比增长6.2%至330万TEU。

达飞轮船表示,由于平均单箱成本同比降低10.9%,使其能在单箱收入同比下降7.8%的情况下仍保持领先,单位成本的降低很大程度上归功于油价的急剧下降。虽然低运费和运力过剩正困扰整个行业,但达飞轮船表现仍显著优于整体水平,全年有望继续跑赢市场并表现出更强的盈利能力。达飞轮船将这归因于其高质量的船队、多样性的航线,及对市场的响应和商业活力的核心优势模式。尽管如此,但其仍认为,在欧洲和地中海航线上,运费将持续大幅波动,运力调整仍将是必要的。上半年,达飞轮船承运量同比上涨8.2%至640万TEU,收入稳定在81亿美元。净利润同比增加近三倍至5.62亿美元,其中一季度利润同比增加超四倍达到4.06亿美元。

除上半年业绩表现靓丽外,达飞轮船去年的业绩也可圈可点。去年,达飞轮船净利润同比上涨43%;承运量同比增长8.1%至创纪录的1220万TEU;营业收入同比上涨6.3%至167亿美元;息税前利润同比上涨近29%至9.73亿美元。值得一提的是,这些业绩都是在去年四季度平均运价同比下跌2.6%至1358美元/TEU的情况下取得的。根据Alphaliner统计,达飞轮船去年的核心业务运营利润率达到5.8%,排在马士基航运的8.6%和万海航运的8.3%之后,位列全球班轮公司第三。排在第四位的东方海外则相距甚远,只有3.5%,一些全球承运人甚至处于亏损状态,包括赫伯罗特和总统轮船(见表、图1)。

并购和整合

达飞轮船的快速成长之路离不开其对细分市场上有经营特色企业的整合并购。

截至9月1日,达飞轮船拥有运力179.4万TEU,排名全球第三。

7月1日,在得到欧盟竞争委员会授权后,达飞轮船完成了去年11月宣布的从位于汉堡的Bernhard Schulte集团手中对区域承运人OPDR的收购。

OPDR将完善达飞轮船旗下另一子公司于2002年收购的位于英国的MacAndrews的近洋航线,共同提供伊比利亚半岛、英国、爱尔兰、荷兰、斯堪的纳维亚、波兰和波罗的海国家,及俄罗斯的短程航线。

对OPDR的收购,表明达飞轮船已从2011年的财务紧张状态中走出来,并重新恢复其颇具野心的扩张战略。自1996年收购法国国有航运企业CGM后,达飞轮船开始执行收购细分市场经营者或区域内承运人的战略,并始终将目标锁定在这一领域:1998年收购澳洲国家航运ANL;2002年从Andrew Weir手中收购MacAndrews;2005年从Bolloré集团手中收购达贸海运;2007年收购正利航运(CNC)、摩洛哥航运(Comanav)和美国航运(USL)。

2002—2006年是达飞轮船在全球运力排名中上升最快的一段时间(见图2),其运力从1995年的4.6万TEU到现在的179.4万TEU,年均复合增长率接近20%。

一个有趣的现象是,达飞轮船收购初期基本保留了原承运人的品牌及经营团队,且让这些企业的原所在国继续经营和管理。得益于达飞轮船在船舶租赁、操作以及全球网络等方面的协同效应,这些企业强化了在细分市场的地位,反过来这也使达飞轮船获益匪浅,为达飞轮船带来了细分市场的客户,提供了客源的反哺,扩大了达飞轮船整体航线市场的覆盖面和渗透度。而在收购后期,达飞轮船也会根据市场具体情况决定是否整合品牌。10月14日,达飞轮船宣布整合非洲市场业务,从2016年3月1日起,达贸海运将正式转变为CMA CGM达飞。

此次对OPDR的收购,达飞轮船目前同样保留了OPDR的品牌和管理团队。

目前预计,去年,OPDR共承运20万TEU,运营船队是8艘小型船(441~1008TEU);而MacAndrews则承运了23万TEU,加之Comanav,可以说达飞轮船构建了在欧洲和北非地区完整的支线和多式联运网络。

OPDR参与的市场是冷箱货较多的区域贸易市场,如柑橘季节的摩洛哥、西班牙安达露西亚和加纳利群岛,这对达飞轮船本已非常确定的冷箱市场地位起到加强作用。

引入战略投资者

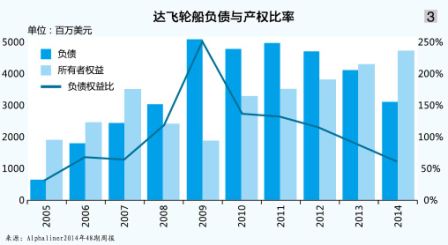

由于在国际金融危机前的大规模扩张(2006年购入/签订54艘船舶),以及提前锁定燃油等行为,达飞轮船2009年出现其历史上最大的亏损14.5亿美元,同时负债达到62亿美元。当时业界都在猜测,达飞轮船或无法度过这一难关,尽管太大而不能倒,但至少受到严重伤害,因为当时的债权人已经环绕四周。面对如此困难,达飞轮船只能寻求外部投资者。

2011年,向土耳其Yildirim集团出售公司20%的股份,并将马耳他Freeport码头的50%股份也一起出售。

2012年10月,与法国主权财富基金(FSI)达成协议,出售1.5亿美元可赎回债券,使后者成为该家族航运企业的第二大外部股东,占股比例6%。入股后,FSI委派Thales前首席执行官Denis Ranque进入达飞轮船董事会,FSI董事Thomas Devedjian以观察员身份参与管理。同时,之前的土耳其Yildirim集团也以这种形式再投入1亿美元,占股比例4%,使该集团在达飞轮船的入股比例占到24%。这样,达飞轮船的创始人Jacques Saade家族的持股比例降为70%。

2013年6月,达飞轮船与招商局达成协议,以4亿欧元(相当于5.45亿美元)出售码头公司Terminal Link的49%股份。

有一个有趣的现象是,不知是由于标的资产过大需作出分拆,还是为了保留一部分资产,在出售Terminal Link的49%股权给招商局之前,达飞轮船在2012年设立CMA Terminal。该运营商与Terminal Link共属达飞轮船的码头运营公司,两者分别拥有12个和15个码头的股权。

而除了出售股权引入外部战略投资者,达飞轮船还对非核心业务作出处理。如2012年出售于2004年收购的法国豪华游轮公司La Compagnie du Ponant给Bridgepoint。

在完成以上动作,并与银行达成债务重组及延期的协议后,达飞轮船2013年的负债从2011年的50多亿美元下降至46亿美元,重新拥有了财务灵活性,并为准备IPO提供了强劲的资产负债表。

去年,达飞轮船再次降低负债至30亿美元,并开始向市场显示其在行业内卓越的运营和盈利能力(见图3)。

对市场热点反应迅速

8月6日,达飞轮船的11388TEU型船“CMA CGM Andromeda”号挂靠伊朗Shahid Rajaei港。这是针对伊朗的国际制裁解除后,全球班轮业最先作出反应的承运人。达飞轮船在一份电邮公告中表示:“鉴于近期伊朗与P5+1集团的谈判取得积极进展,且全面联合行动计划也已最终达成,公司决定自2015年8月起恢复在伊朗的运输服务。达飞轮船拥有久经考验的内部合规流程,将能确保履行所有国内外的适用法规。”

作为中东地区举足轻重的国家,伊朗的集装箱进出口量在中东地区占有相当大的比重。尽管众多航运企业都垂涎伊朗市场,但只有达飞轮船第一个采取了直挂行动。尽管这一行动有些大胆,但也反映了达飞轮船一贯迅速跟进市场热点的习惯,包括其于2005年收购达贸海运以涉足非洲航线等,都是其对市场敏锐嗅觉的一种反应。

达飞轮船对其四个价值观的总结和归纳解释了这家航运企业一直以来在市场开拓和发展上的积极进取。一是首创精神,勇敢,以取得进步;二是大胆,开创新业务并突破限制;三是想象力,在展示专业性时成为最优秀的;四是正直,在长期的成长中必须保持的状态。

法国政府的坚定支持

尽管达飞轮船是一家私人航运企业,由创始人、总裁兼首席执行官雅克·萨德和他的姐夫Farid Salem(达飞轮船执行官)共同创立,并且雅克·萨德的3个孩子也在其中任职,其中鲁道夫·萨德已在去年升任为副总裁。但自1996年其收购法国国有航运企业CGM以来,关键时期一直得到法国政府的坚定支持。

除了在刚度过的危机期间得到FSI的现金入股,实际在与相关银团的债务重组方面达飞轮船也得到法国政府的大力支持。

在4月份其与牙买加签订金斯顿码头的30年特许经营权和7月份迎接中国总理李克强的到访,也都看到了法国总统的特别代表Jean-Pierre Bel和法国外长法比尤斯的身影。

作为在全球雇员达到2万人,法国雇员4500人的全球第三大航运企业,就像其在企业网站上介绍的:“证明家族企业是有效的,并且有可能将法国工业推向国际贸易的高阶层”。